株式会社メディウィルでは、SMBC日興証券株式会社 株式調査部シニアアナリストの徳本進之介氏を招いたオンラインセミナー「2024年ヘルステック・デジタルヘルス業界 最新動向」を2024年1月18日に開催しました。2回にわたり、当日の講演内容をまとめます(1/2)。

※本セミナーの内容、図表は2024年1月18日時点のもので最新の情報ではない可能性があることをご了承ください。

【後編】SMBC日興証券徳本氏講演まとめ~2024年ヘルステック・デジタルヘルス業界最新動向②~はこちらから

目次

はじめに

今回は「2024年 ヘルステック・デジタルヘルス業界の最新動向」について、昨年に引き続きお話いたします。今回の大きなテーマは「百花繚乱か多極収斂か」です。スタートアップを含めたヘルステック業界の幅が大きく広がってきている中、活躍する企業が増えていくのか、それともエムスリーやJMDC、DeNAといった大きなプレイヤーに収斂する動きが加速するのか、現在はその境目にいるのではないかということで、このようなテーマを設定しました。

今回は講演全体を通して、「上場企業の戦略がどう変化しているのか」という点と、昨年皆さんから多くご質問いただいた「スタートアップ企業にどのような勝ち筋があるのか」という点を、議論していきます。

本日のアジェンダは以下の通りです。

- 株式市場からみるヘルステック業界のトレンド

- 合従連衡はどこに向かうか

- 患者中心のヘルスケアとレガシーな業界構造の転換

- 繋がるデータが生み出す事業機会

- 今後の注目点~百花繚乱か多極収斂か~

1.株式市場からみるヘルステック業界のトレンド

ヘルステックとは「ヘルスケアの課題をテクノロジーで解決する」ものであり、ヘルステックのマーケットを細分化して考える際には、「どの分野に」「何を提供するか」という点から整理すると理解しやすいです。分野はメディカル、ファーマ、それ以外の領域(ペイシェント側などが含まれます)などに分けられます。「何を提供するのか」という観点からは、単なるデジタル化もあれば、業務フロー自体の効率化、他の領域へのデータ活用といったケースもあります。

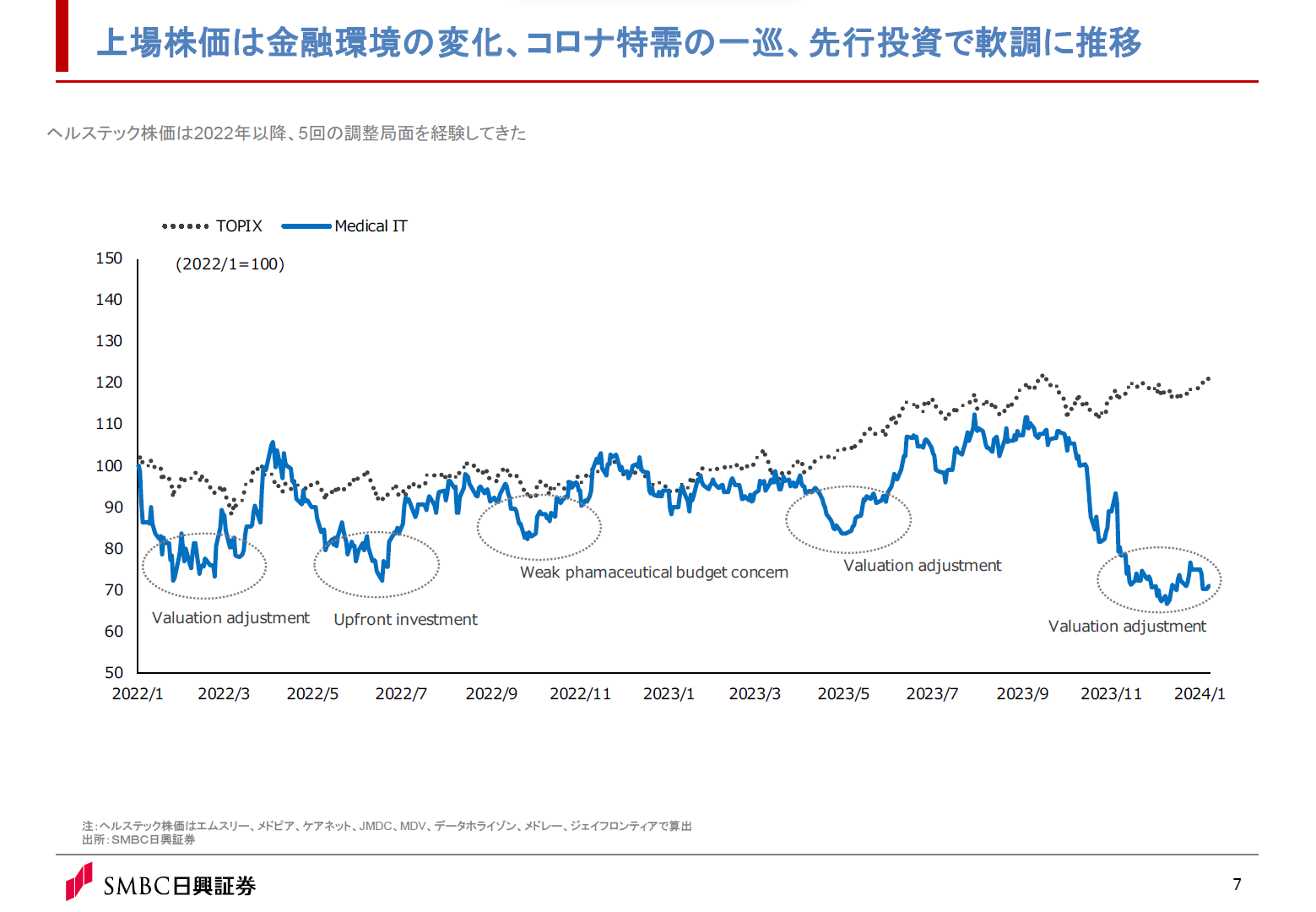

上図は2022年1月から2024年1月までの期間において、Medical IT(医療IT)分野における上場株価の推移をTOPIX(東証株価指数)と比較したものです。医療ITの上場株価は厳しい相場が続いています。さまざまな理由から今まで5回株価を大幅に調整しており、現在は6度目の正直といった状況になっています。要因としては、アメリカの利上げを中心としてこの数年で金融の環境に大きな変化があったことと、新型コロナウイルス感染症(以下、コロナ)特需で直接的・間接的含めて、製薬企業周りの事業環境が変わってきたことが挙げられます。そして上場している医療IT系の会社では先行投資がかなり進んだ影響で費用がかさみ、ボトムのプロフィットレベルがやや軟調に推移しています。

また、上図のグラフだけ見ると数字がかなり下がっているように思えますが、日本の医療ITの上場企業においてエムスリーはとても大きな存在であり、エムスリーが下がると全体が下がるという側面があります。

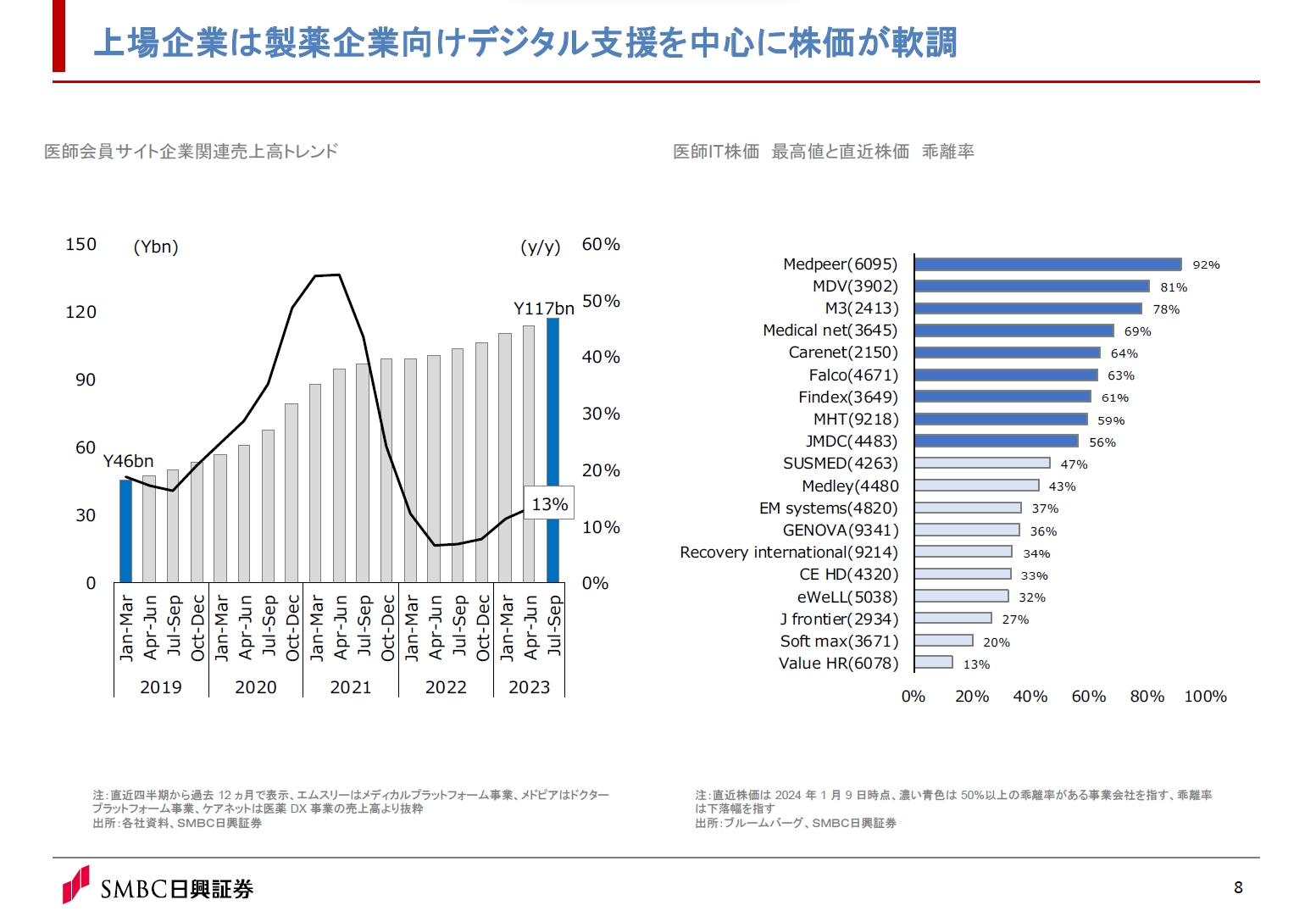

左上の図は医師会員サイト企業関連売上高トレンドを、右上の図は医師IT株価の最高値と直近株価の乖離率をそれぞれグラフにしたものです。左上の図からわかるように、エムスリーを始めとする医師会員サイト企業の関連売上高成長率は2020年~2021年と需要が強くなりましたが、足元では成長率はかなり鈍化しています。

そして右上の図からは、医療ITの株価について過去のピーク時(主にコロナ以降のタイミング)と現時点とのギャップを見たときに、足元の株価が上場来の高値を更新している企業は基本的になく、株価が調整していることがわかります。グラフを上から見ていくと上位にカテゴライズしている会社にはいろいろな分野が当然あるものの、MedPeer(メドピア)は最高値から92%、MDVは81%調整しており、製薬企業からのキャッシュポイントを考えている会社の業績が株価上でも大きく調整していることが確認できます。

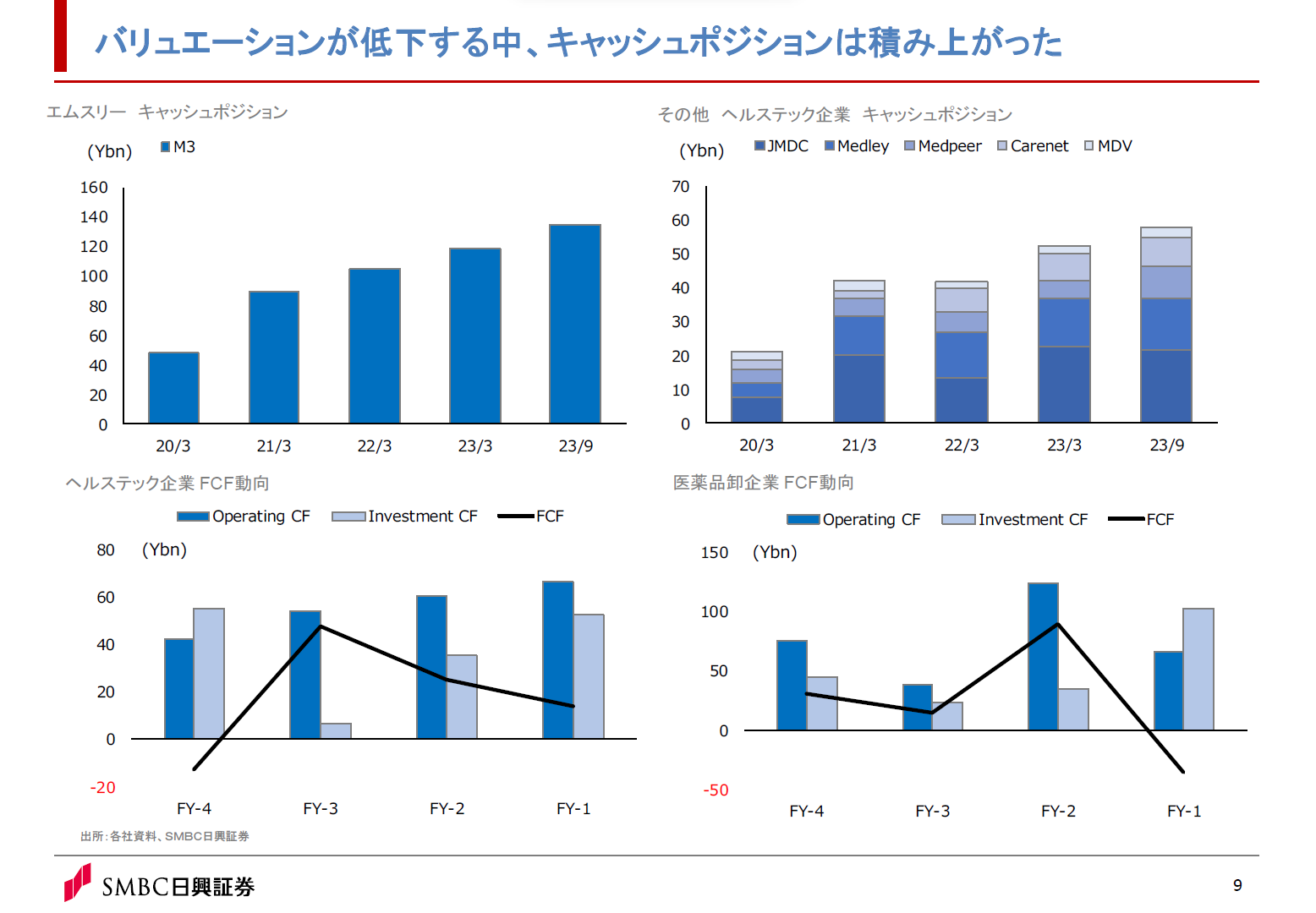

次に、上場企業をキャッシュポジション(現預金等の金額)で見てみましょう。上図の左上にエムスリーのグラフを、右上にエムスリー以外のヘルステックの主な上場企業のグラフを載せています。上場企業として成長を加速させなければいけないという側面からキャッシュの使い道がより重要となっており、この状況が合従連衡をより加速させていく要因の一つになっています。ヘルステック企業(左下の図)であれ医薬品卸企業(右下の図)であれ、Investment CF、M&A取得を含めた投資キャッシュフロー(投資活動における現金の動きの流れ)も増加しています。

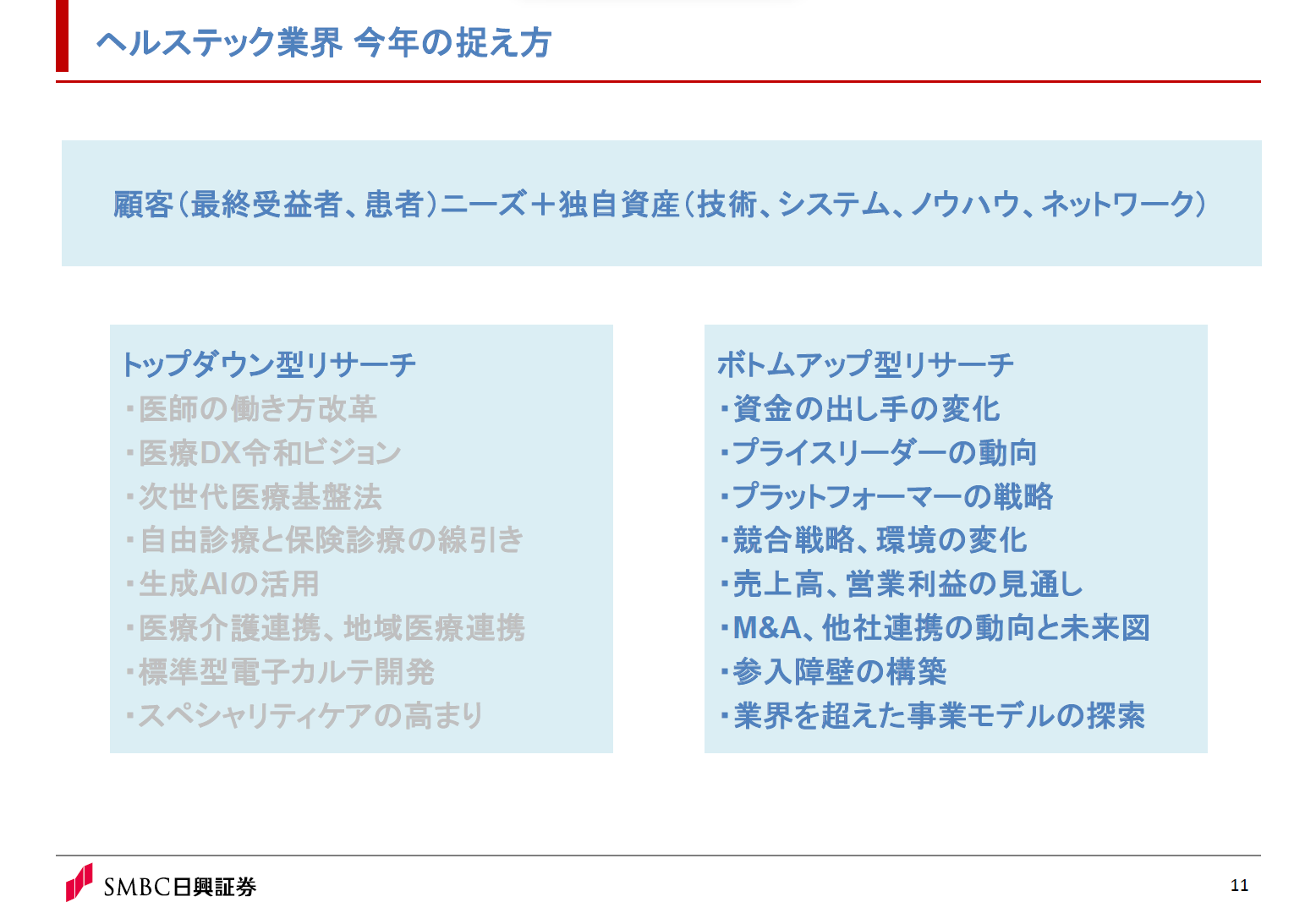

2024年業界予想にあたりトップダウン型リサーチ(業界全体の潮流の変化やトピックの分析)とボトムアップ型リサーチ(現在の競争環境や個社の動向からの分析)に分けて考えてみましょう。「ヘルステック業界の今後」というテーマをトップダウン型リサーチから考えると、医師の働き方改革、医療DX令和ビジョンの進捗、次世代医療基盤法、生成AIといった話題が上っていると個人的に感じています。その中で今回のセミナーでは、あえてボトムアップ型リサーチから考えていきます。

なぜボトムアップ型で見るかというと、事業活動の前提となる金融環境が大きく変わってきているからです。新たにプレイヤー同士が垣根を超えて統廃合・再編・アライアンス(企業間の連携)を仕掛けていく動きが加速している中ミクロで戦う戦略を描かないと、マクロ的な戦略だけでは最終的に機能しなくなる部分があると思うからです。ボトムアップ型リサーチについて見定めた上で、トップダウン型リサーチの考えを整理することが特に必要となるでしょう。抽象的なテーマや大きなトレンドよりも、実際の会社名を出しながら業界として、個社としての勝ち筋を議論していく講演は少ないとも思います。

2.合従連衡はどこに向かうのか

ボトムアップ型で見ていった際に、合従連衡や他者連携、M&Aなどがどのような構図になっているかを改めて整理していきましょう。

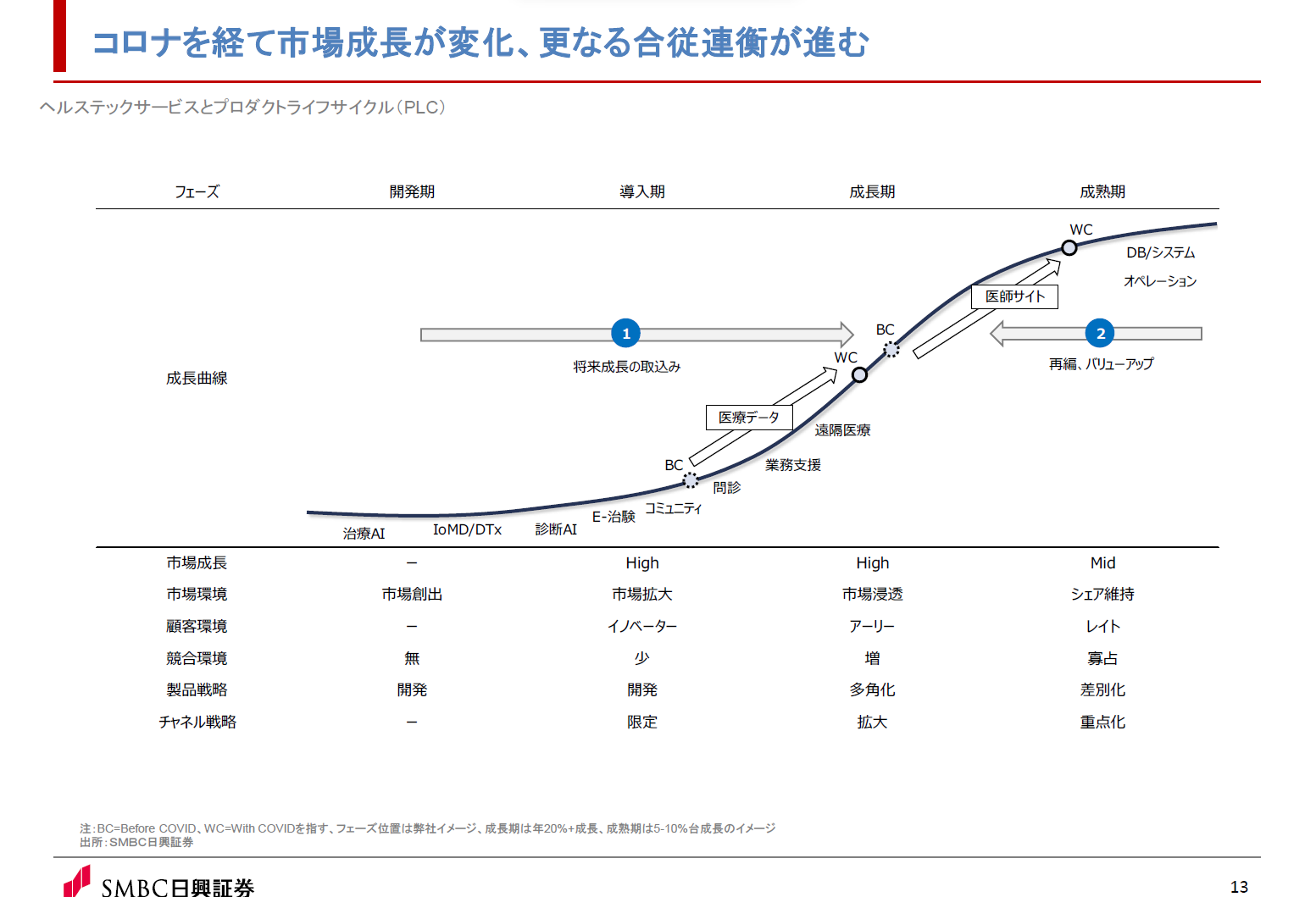

合従連衡が起こる背景をあえて簡略化して図にし、いろいろなサービスをプロダクトライフサイクル(PLC)に合わせて掲載しています。開発期→導入期→成長期→成熟期というサイクルを繰り返しながらプロダクトが発展していく過程に、ヘルステックのいろいろなサービスをカテゴライズしました。

例えば中央に矢印で表してある「医療データ」はコロナ禍を経て、リアルワールドデータ(臨床現場から集められた医療ビッグデータのこと)をひとまず購入する導入期の段階から、顧客が導入後の用途を拡大させる成長期になっていることが、製薬企業向け売上高のトレンドから見てもわかります。

医師会員サイトの製薬企業向けマーケティング支援(上図「医師サイト」の矢印)が成長期から成熟期へ移行していることが挙げられます。医師会員サイトプラットフォーマーは、図の矢印①のような「将来成長の見込み」を早く取り込んでいくことを目指して、アライアンスや出資をしていくようになります。

一方で成熟期まで進んだマーケットも、使い方を変えると成長加速ができると見ることができます。例えば「医療データ」では、服薬システムや医療機関向けのシステムなどを経由して流れてくるデータの取り込み方によってデータカバレッジ(網羅率)を上げていくことは、JMDCないしDeNA・MDV(メディカル・データ・ビジョン)でも行われています。再編・買収に近い形での取り込みということで、両面から合従連衡が進んでいると思っています。

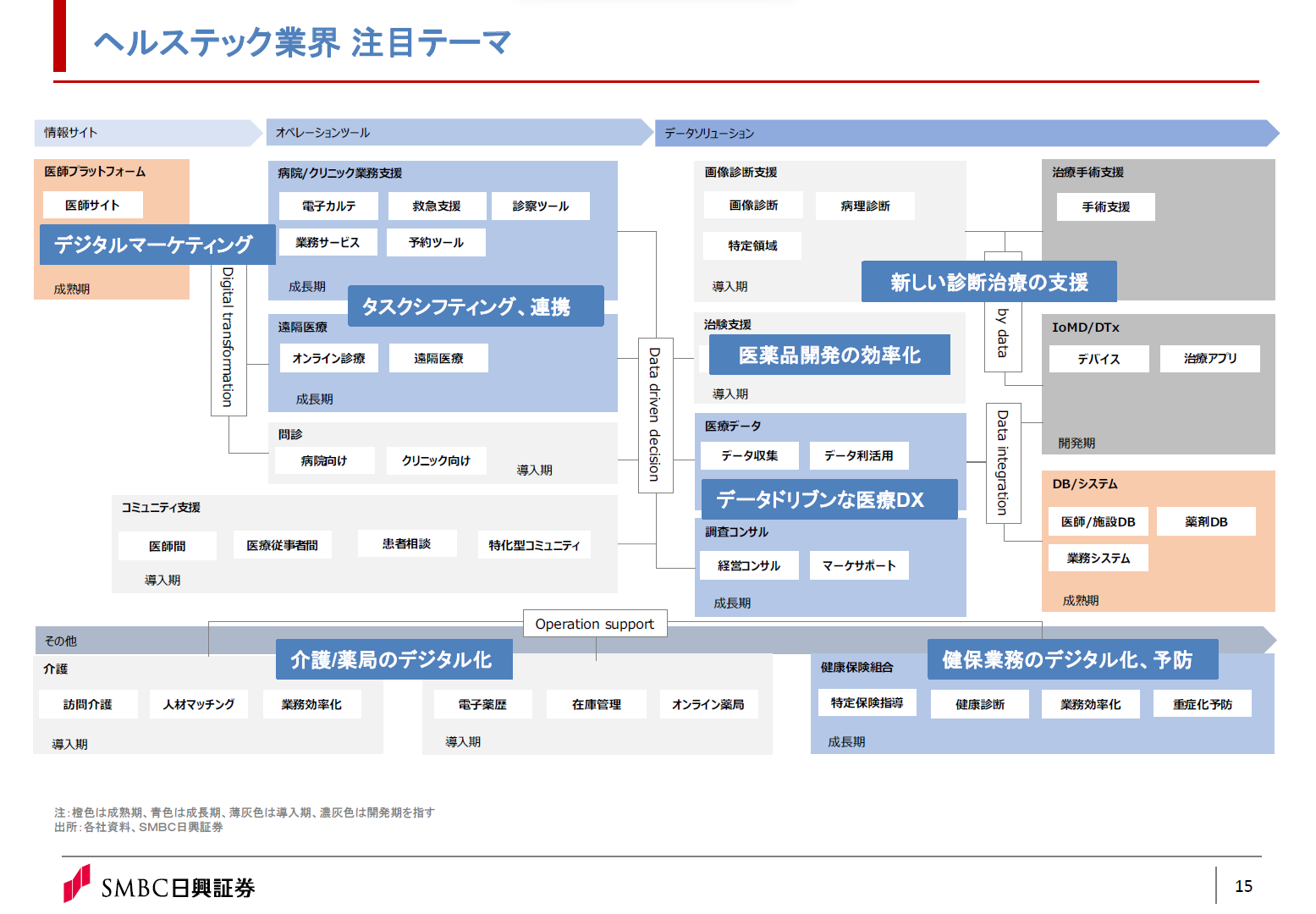

上図ではいろいろな市場をマッピングしています。トップダウン型のテーマも多岐にわたります。

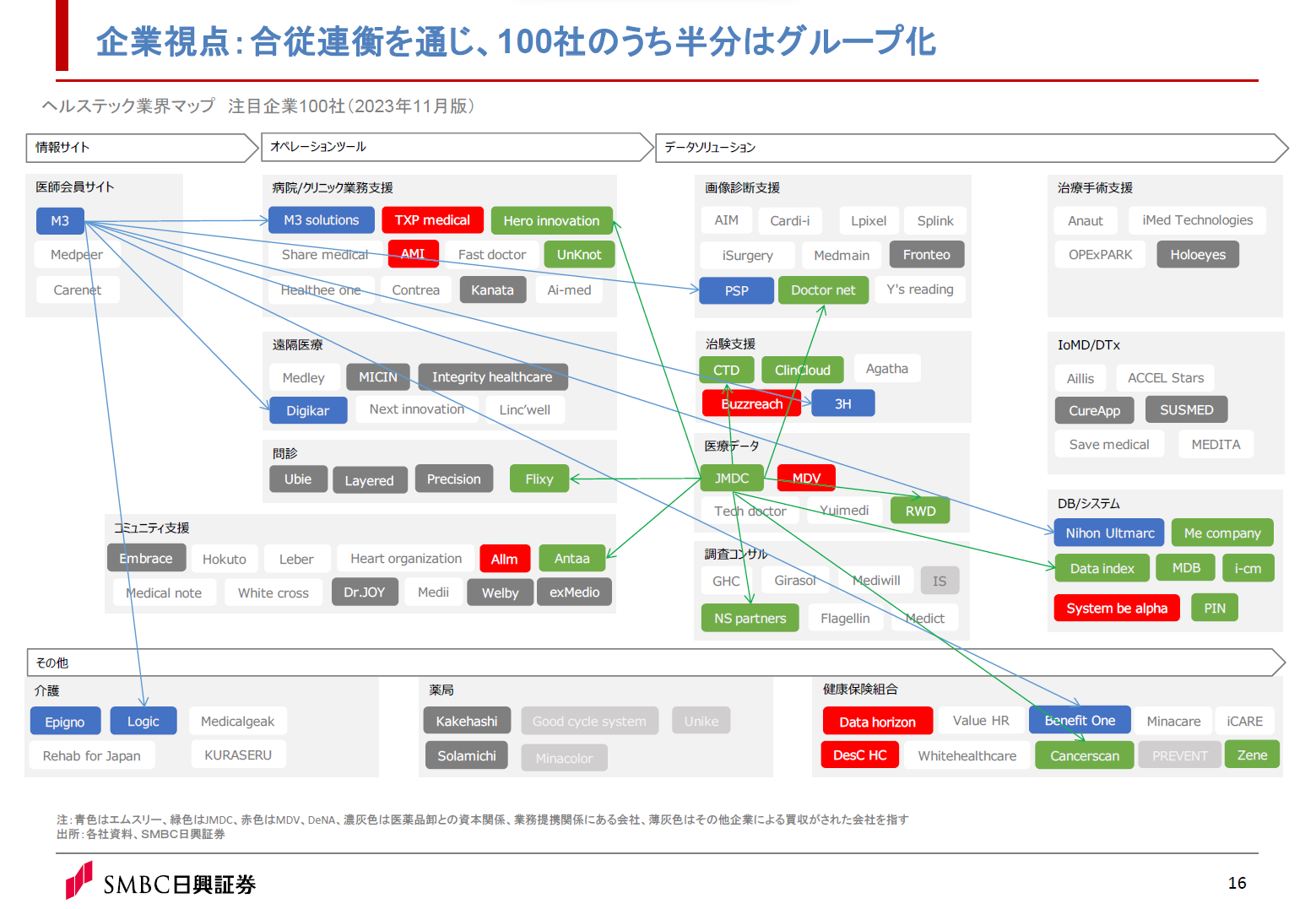

次に、テーマごとに分けたマップに会社を当てはめマッピングしてみました。ヘルステックのスタートアップのうち100社をピックアップしています。青がエムスリー系のグループ、緑がJMDC系のグループ、赤がDeNAおよびMDV系のグループです。濃いグレーは医薬品卸が出資・業務提携・資本を入れている企業で、100社のうち半分ほどは既にグループ化したことになりますので、現時点でも合従連衡がかなり進んだといえるでしょう。2022~23年にかけてより加速している状況です。

このトレンドを見るに、左上の情報サイトのところに位置しているエムスリーが、オペレーションツールやデータソリューションの分野に参入していることが確認できます。また、中央の医療データのところに位置するJMDCは、治験やクリニックの業務支援、ドクターのコミュニティ支援など、データを基軸に周辺部分を侵食するような形で事業展開を模索していることがわかります。

あとは右下に位置している健康保険組合のような、企業の健康を増進する事業もこれまであまり合従連衡が起きていませんでしたが、ここ1年ほどで合従連衡の動きが加速しています。

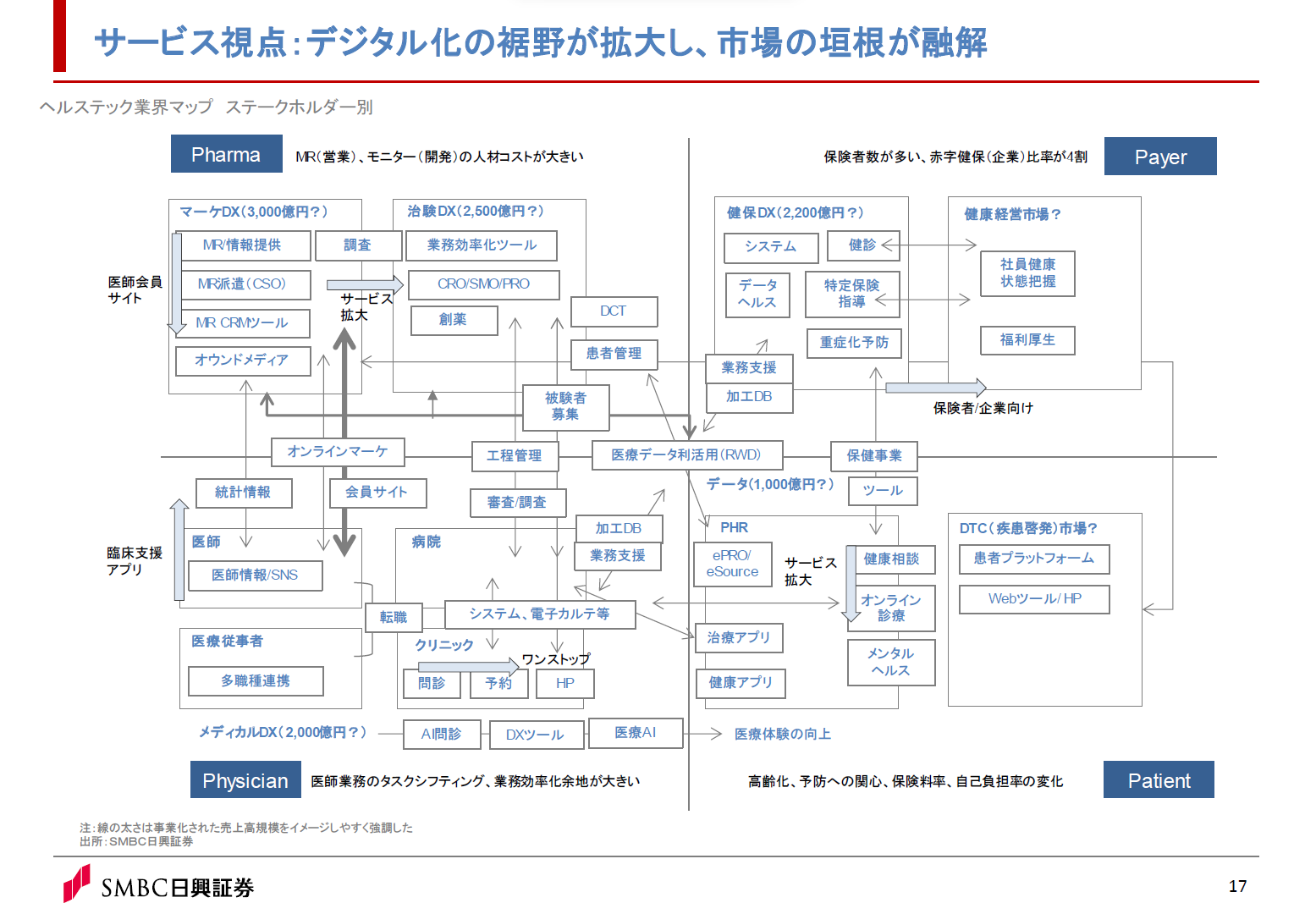

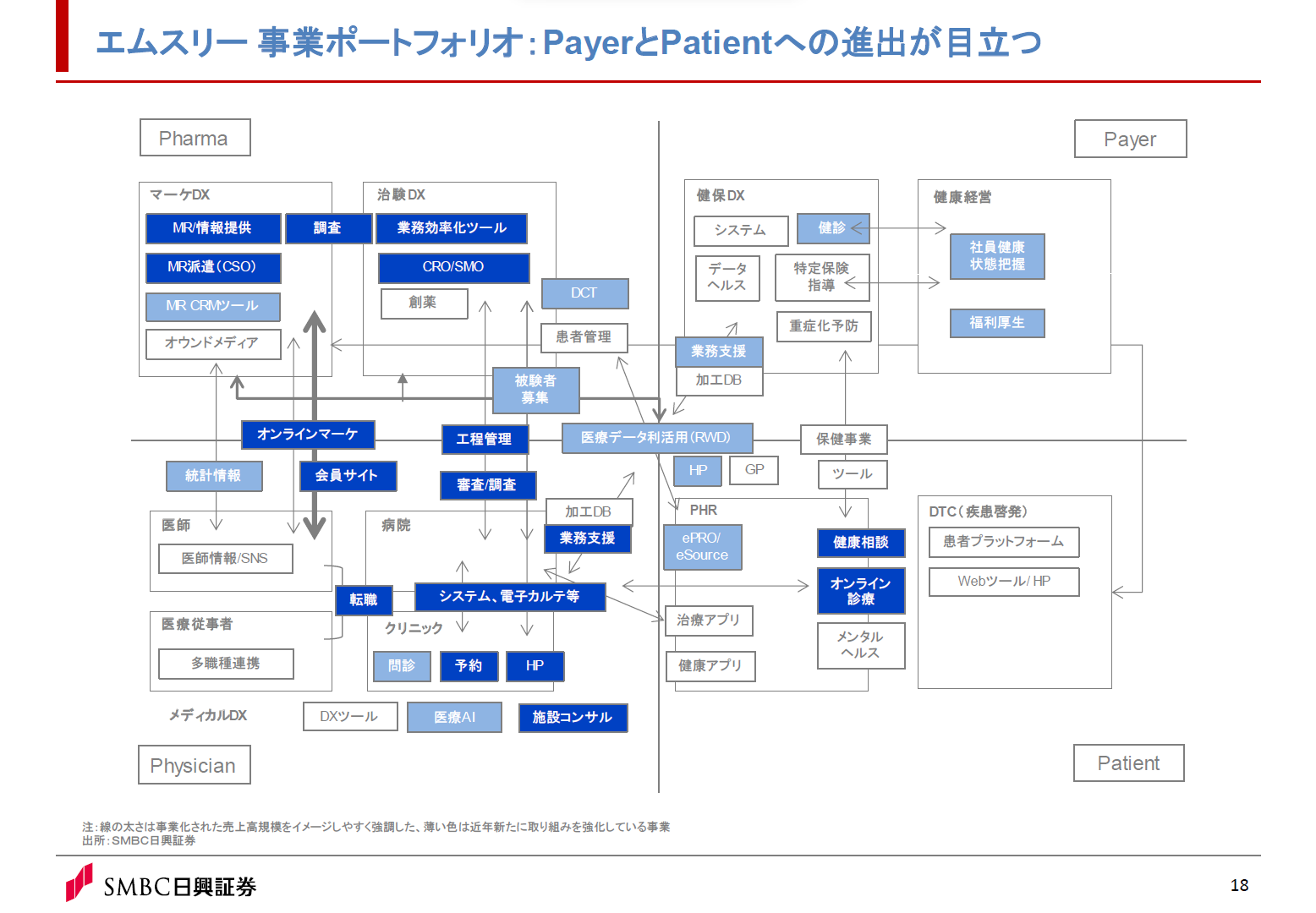

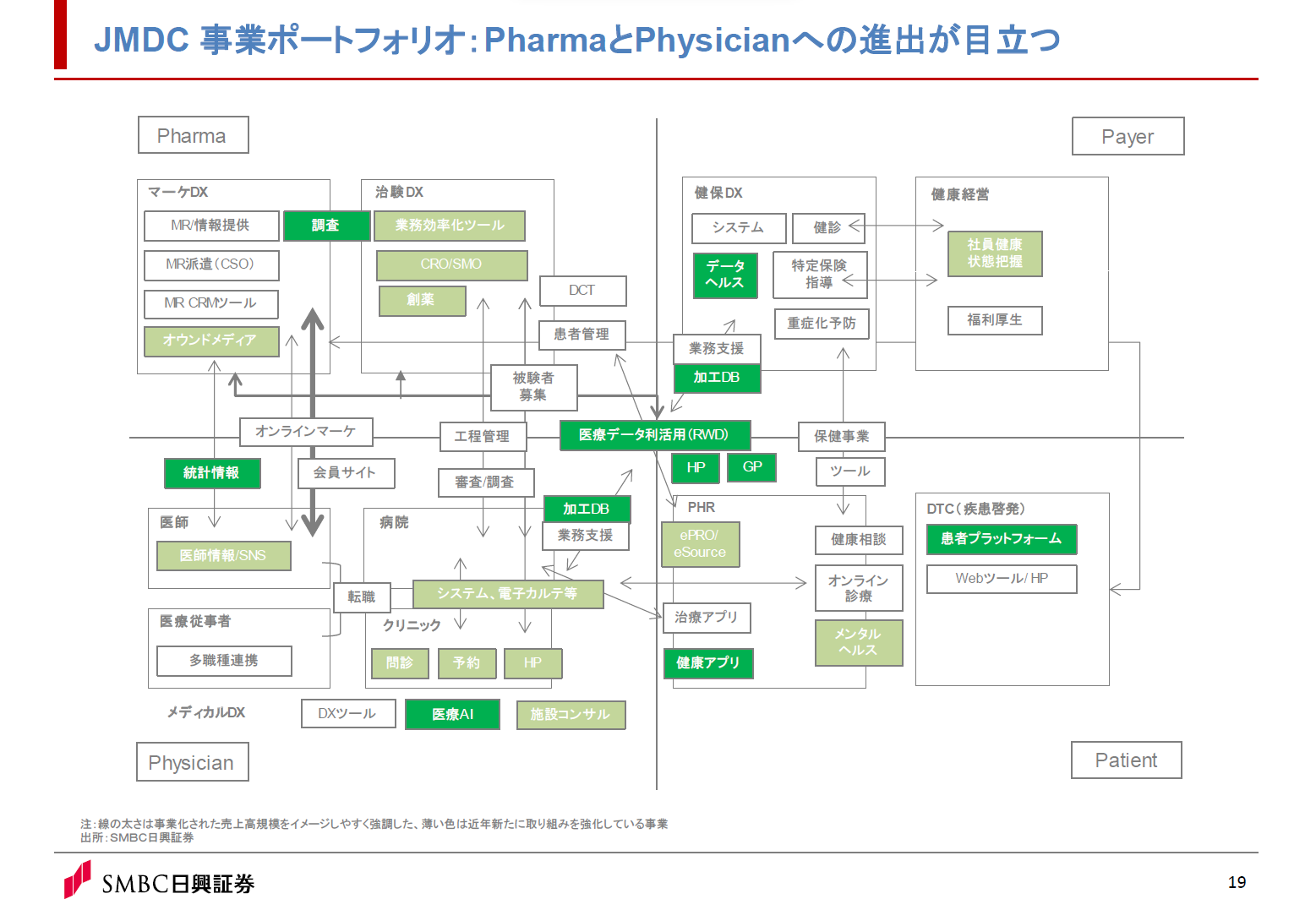

先ほどはサービスのフロー(情報サイト→オペレーションツール→データソリューションという一覧の流れ)から見ていましたが、上図はステークホルダー別にまとめています。ファーマ(製薬)、フィジシャン(医師・医療従事者)、ペイシェント(患者)、ペイヤ―(健康保険組合・企業等)から分けていくと、いろいろなサービスがわかりやすくカテゴライズできます。

合従連衡のトレンドを把握するために、上図でエムスリーの現状をまとめています。皆さんご承知のように、MRを中心とした医師向けの情報提供支援と製薬企業のマーケティング予算からのマネタイズが収益の大きな柱です。濃い青の部分が昔から展開していたビジネスで、薄い青はここ数年で取り組みを強化している事業です。

ファーマやフィジシャン系にアセットが多かった(濃い青が多かった)一方で、薄い青は中心部のデータ系や右上の健康経営や健保DXといった領域が該当し、こういった領域への進出が模索されています。

JMDCは上図の中央にあるデータに関するビジネスが中心でしたが、近年は薄い緑の部分の取り組みを強化しています。やや全方位的な取り組みになっていますが、1点特徴を挙げると、治験、製薬マーケ事業、医師向けの情報提供、病院・クリニックの中のシステムという分野で、ファーマ・フィジシャン系を強化しています。

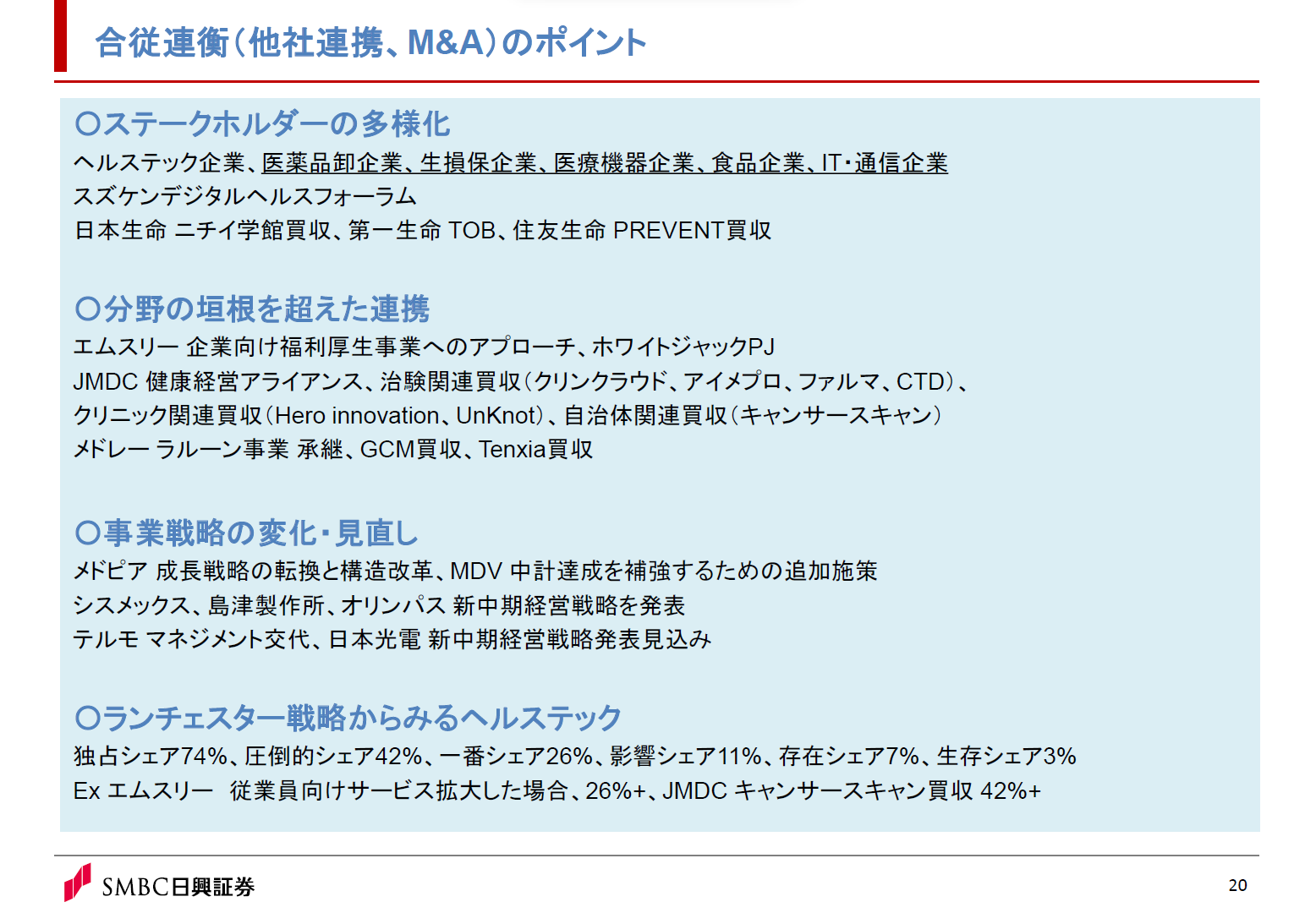

ここまでの合従連衡のポイントを振り返ります。今回の合従連衡を考える上での1つ目のトピックは、ステークホルダーの多様化です。先ほど100社のマップを埋めたときにもグレー(医薬品卸の企業)は多くありましたし、2023年11~12月には生命保険会社・損害保険会社がいろいろな会社に対してTOBや買収をしています。ステークホルダーの多様化に関する2024年の注目点としては、医療機器系の会社もCVC(コーポレート・ベンチャー・キャピタル、事業会社が自己資本でファンドを設立し、自社の事業と関係があるベンチャー企業へ投資すること)ファンドを作っていることが挙げられます。食品やIT・通信の分野も含めて、ステークホルダーが多様化、つまりヘルステック企業に資金を出したり、事業のアライアンスを結んだりするパートナーの裾野が広がったりしている点は、かなり重要なポイントになると思います。

2つ目は2023年から進んでいる動きですが、分野の垣根を超えた連携です。ヘルステック業界は個別のマーケットがそれぞれバラバラに存在していますが、そういったマーケットの状況が将来的にもずっと変わらないことはおそらくないでしょう。越境してくるプレイヤーが当然のように出てきているというのが、昨年2023年から見られる動きです。

加えて強調したいのが、事業戦略の変化・見直しです。例えばメドピアは2023年11月に成長戦略について一旦見直しをし、構造改革を進めています。既存の医療IT系の会社がもともとの計画と実際の事業開発の間で差分が生まれてきている中で、追加的な取り組みを検討しています。その中で他社といかに連携を加速するのか、どの分野で事業ポートフォリオを掘っていくのか見直しを進めています。

医療機器系の会社もヘルステックとの結びつきが強くなってくると考えられます。現在、上場している医療機器会社は新しい中期経営計画を発表するタイミングになっています。既にシスメックスや島津製作所は中期経営計画を発表していますが、デジタルヘルスへの言及が増えています。マネジメント交代の観点からも、特に2023年の後半からはデジタルヘルスやM&Aに積極的な考えを持つマネジメントの就任が、業界として多いという印象を受けています。

合従連衡では50社超がグループ化されていますが、これがどこまで進むかは正直よくわからない部分もあります。ただ、ひとつターゲットをわかりやすく見ることができるのがランチェスター戦略です。ランチェスター戦略では市場のプレゼンスについて数字をベースにして議論しています。つまり独占的なシェア74%、圧倒的なシェア42%、一番手シェア26%と、強者と弱者での戦い方の違いを中心に議論されており、ヘルステック業界での今後を考える上でも整理がしやすいと思います。

2023年末のJMDCによるキャンサースキャンの買収も、自治体の契約数を純粋に足すだけで、自治体向けではもともと存在シェアや生存シェアの境目ぐらいであったシェアから、圧倒的シェアになるでしょう。基本的に合従連衡が進む際はプラットフォーマーが主導する形になります。圧倒的なシェアへと拡大させる形でアライアンスを結ぶケースが増えてくるのではないかと思います。